Por Ramón Gómez Mederos, director de Gensur y miembro de la FeTERA

Bajo el mismo paradigma la reforma energética mexicana arruinó aún más su industria petrolera

En 2013 Reforma Energética, y 2014 el proceso de apertura de los mercados de hidrocarburos y energía eléctrica a los oligopolios privados más importantes del mundo, bajo el mando del entonces presidente de los Estados Unidos Mexicanos, Enrique Peña Nieto, cambió las reglas de juego en el sector energético mexicano con la acentuación de este proceso comenzado un año atrás, después consolidado a través de una serie de las leyes secundarias de la Reforma Energética. Una nación que durante 76 años mantuvo un monopolio estatal en petróleo, gas y electricidad.

A partir de allí, empresas mexicanas y extranjeras podían participar de la extracción y venta de hidrocarburos, así como en la generación y abastecimiento de electricidad para los grandes consumidores; una liberalización ágil y dinámica de un sector estratégico para México.

Según el Departamento de Comercio de Estados Unidos en el primer semestre del año 2014 “las ventas de crudo de la paraestatal Petróleos Mexicanos (Pemex) a ese país, su principal cliente, fueron de US$14.500 millones”1.

En el mismo sentido, en el año 2013 la paraestatal Comisión Federal de Electricidad (CFE) vendió energía por más de US$13.000 millones a las industrias, comercios y grandes empresas del país, sin contar los ingresos por el servicio a 37,3 millones de hogares.

Por ese momento, y según Pemex, los recursos prospectivos de hidrocarburos del país son mayores a 100.000 millones de barriles, incluidos los yacimientos probados y posibles de crudo en aguas someras, tierra y en mar profundo, los mantos de gas natural y shale, como se conoce al metano atrapado en formaciones de piedra lutita y que se extrae por el sistema de fractura hidráulica o fracking.

Un dato importante es que en ese momento la venta de combustibles líquidos estaba reservada a Pemex, y sus franquicias sumaban 10.564 gasolineras en todo el país.

Unos años después el llamado “Mexican Moment” era solo parte del folclore neoliberal impuesto a esa gran nación por los intereses de las multinacionales del crudo más importantes a escala global, de ese elixir de crudo y la promesa de más producción para relanzar a Pemex y gasolina barata para los mexicanos, solo quedaba el sabor amargo de un fracaso total.

A principios de 2020 el actual presidente, Manuel López Obrador decía ante la prensa mexicana: “entregaron contratos a particulares y específicamente los particulares que recibieron estos contratos no han aportado nada de producción de petróleo, es mínimo, y eso hasta los últimos tiempos. 107 contratos, no llegó la inversión, ¿se acuerdan qué decían: ‘Va a llegar la dolariza y nos conviene la reforma energética’?”, en pocas palabras fue el pueblo mexicano el que menos recibió de la enajenación de una industria que le dio muchos beneficios a México.

La nueva ley en Argentina inicia un proceso de reordenamiento y reformulación en el esquema de concesiones y el régimen jurídico que va a regular, a partir de la implementación de la Ley, los volúmenes de producción para exportación y el régimen de beneficios impositivos que las empresas que operan en las distintas cuencas en la Argentina van a poder optar si adhieren a dicha ley.

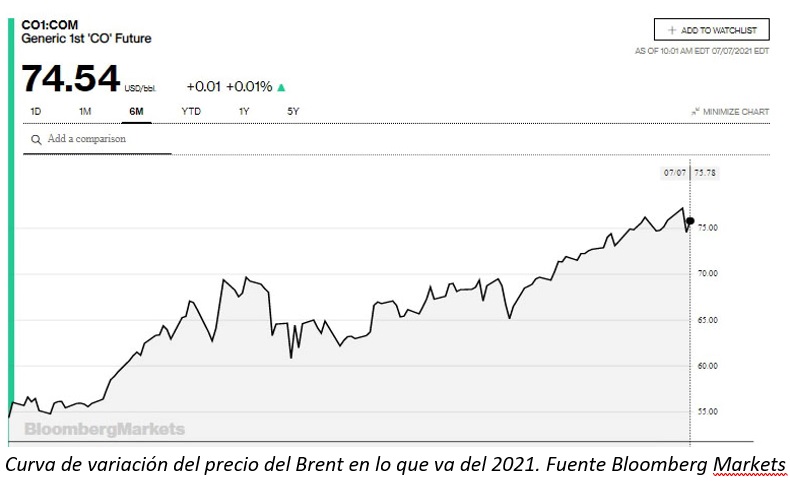

La política que el Estado argentino propone a través del Régimen de Promoción de Inversiones Hidrocarburiferas ,es un formato que le permite a las empresas operadoras de las cuencas activas del país, que como dije, adhieran a los distintos regímenes, incluidos dentro del régimen general presentado como proyecto de ley, obtener como uno de los dos puntos sobresalientes: el beneficio de las llamadas autorizaciones de exportación garantizada AEG cuando exista, lo que se la ha dado en llamar, producción incremental agregada, contemplado en uno de los regímenes del título II, que va desde un aumento de exportaciones del 30% para aquellas compañías que si a nivel colectivo, con el conjunto de productores de petróleo crudo en Argentina, obtuviesen una producción incremental agregada superior al 10% e inferior al 30 % de esta; de la misma forma para los que logren el 30% e inferior al 50 %, la AEG será de 40%; en el mismo sentido, los que alcanzaran un número superior al 50% obtendrán las AEG del 50%. Claramente el punto central es un incremento que apunta a las exportaciones en un momento de alza y estabilidad del precio promedio de petróleo de referencia, el Brent.

Aunque debemos también hay que recordar la disparada del precio que tuvo el Brent, cuando tocó los 77 dólares , alcanzando una brecha superior a 10 dólares respecto del precio local, lo que trajo un problema con el sector del Downstrem, cuando empezaron a tener dificultades para conseguir el crudo al precio acordado con el gobierno. Lo que marca el pulso de las operadoras y el comportamiento de estas en el mercado interno. Es decir, es casi ilusorio imaginar que las operadoras van a priorizar el mercado interno frente al alza del crudo de referencia.

La nueva ley tiene la contradicción respecto de la fijación del precio interno del crudo de referencia para el mercado interno, porque la suba del Brent pasó por alto el acuerdo de las operadoras con el gobierno.

Los combustibles locales se referencian actualmente en un precio interno del crudo de 54/55 dólares, que estaba pensado para un contexto en el que la cotización internacional se mantuviera cerca de los 65 dólares por barril. El acuerdo tácito que cerró YPF con el gobierno en marzo para aplicar una suba de 15% entre marzo y mayo, y luego congelar durante el resto del año, se basaba en ese supuesto y le viene marcando el paso al resto de la industria. ¿Por qué 55 dólares?Porque es el precio de paridad de exportación que surge de netear un Brent de US$ 65 menos retenciones (8%) y descuentos de calidad y transporte.

De las negociaciones y las consultas con las compañías con el gobierno, es que en la ley y los principales puntos del proyectos sobre sale por exigencia de las empresas en una suerte de cabildeo frontal, la fijación de un mecanismo que les otorgue previsibilidad en torno a cómo responderá el precio local del petróleo frente a saltos en la cotización internacional; un esquema que promueva las exportaciones de gas; y un régimen promocional que les prevea beneficios impositivos estables;en este sentido el Gobierno prevé la incorporación de un instrumento que cruce distintas variables para definir el precio doméstico del barril. Algo bastante dificultoso en medio de una nominalidad de la economía que se mueve constantemente por la inflación y la depreciación del tipo de cambio.Hasta ahora una de las propuestas firmes es imponer una la regulación móvil de la carga impositiva sobre la venta de combustibles con el objetivo de amortiguar los precios en surtidores cuando el precio internacional se dispare y derechos a la exportación de petróleo para ecualizar el precio interno del crudo, lo cual he mencionado anteriormente y que encuentra a las AEG como una opción muy beneficiosa para las empresas, más teniendo en cuanta que a nivel internacional hay una restitución estable de consumo energético post-pandemia, lo que va a estabilizar también el precio internacional del Brent, que por ahora es el barril de crudo de referencia para el mercado de hidrocarburos argentino. De todos modos la pregunta es ¿cómo se presentara el esquema en cuanto de las retenciones, cuando la variación de los precios internacionales del crudo de referencia, el Brent, se mueva desde los 70 u 8o dólares a los 60 posibles?

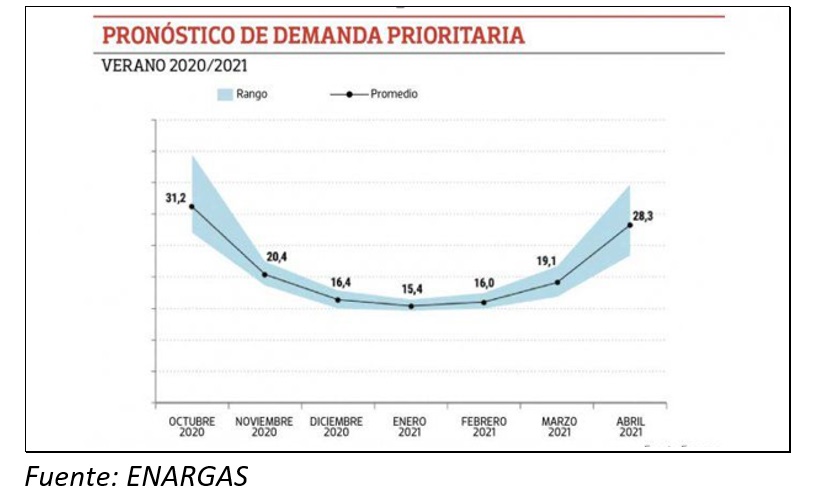

Otra de las exigencias históricas de las compañías, sobre todas las que juegan en el sector de las integradas, es que el proyecto de Ley deberá dejar por escrito que los precios de los combustibles en el surtidor acompañarán la tendencia del precio internacional. En el mismo sentido, con YPF a la cabeza de las exigencias, en el ámbito de promover las exportaciones de gas la media estatal, proponía re-habilitar las exportaciones con transporte en firme durante los 365 días, lo cual necesariamente, y para no afectar la provisión de gas a las industrias que tienen mayor consumo, como también al sector residencial, debería estar restringidas las exportaciones al período estival, que es cuando cae el consumo en el mercado local, dado que Argentina tiene una marcada estacionalidad en el consumo de gas.

La demanda de gas varía sensiblemente según la época del año. En la primavera promedia unos 100 millones de m3 diarios (MMm3/d) para elevarse a unos 120 Mm3/d en el verano, cuando los aires acondicionados demandan más electricidad y por ende crece la generación térmica. Mientras que en invierno se alcanzan picos de 180 MMm3/d.

En los meses más fríos se debe acudir a mayores importaciones, ya sea desde Bolivia o a través de la terminal de regasificación de GNL de Escobar, para abastecer la demanda que se incrementa unos 60 MMm3/d, casi la mitad de lo que se consume en el resto del año.

Según datos del Ente Nacional Regulador del Gas (Enargas), entre enero y julio de 2020, se consumió en el país un promedio de 113,5 MMm3/d en el país, un 4,3% menos que en el mismo periodo de 2019. En 2020, el segmento de mayor consumo de gas fueron las usinas de generación eléctrica, con el 35,2%; seguido por la industria, con el 31,1%; y por los usuarios residenciales, con el 23,6%. Las ventas de GNC vehicular se llevaron el 4,3% y el sector comercial, el 2,9%.

En cuanto al régimen de disposición de beneficios impositivos; el proyecto arranca con un esquema de garantía de estabilidad fiscal por el término de 20 años, el cobro en cascada del Impuesto a los Ingresos Brutos, con una alícuota del 3,5% en todo el país; el aseguro de un al mercado único de cambio, de modo tal de habilitar la repatriación de utilidades a los países de origen de las empresas petroleras.

La estabilidad fiscal por 20 años tiene similitud a la estabilidad que gozan las mega mineras establecida en la ley 24196 de inversiones en este sector y que significa el derecho de los beneficiarios de cada régimen contemplados en la ley general de promoción de inversiones, no ver incrementada la carga tributaria total de la empresa o el proyecto, relativo al aumento en los derechos, aranceles, impuestos, tributos y tasas, en el ámbito nacional, provincial y municipal.

Referencia